Banche: Unimpresa, sofferenze lorde a 198 mld (+3%), nette a 84 mld (+2%)

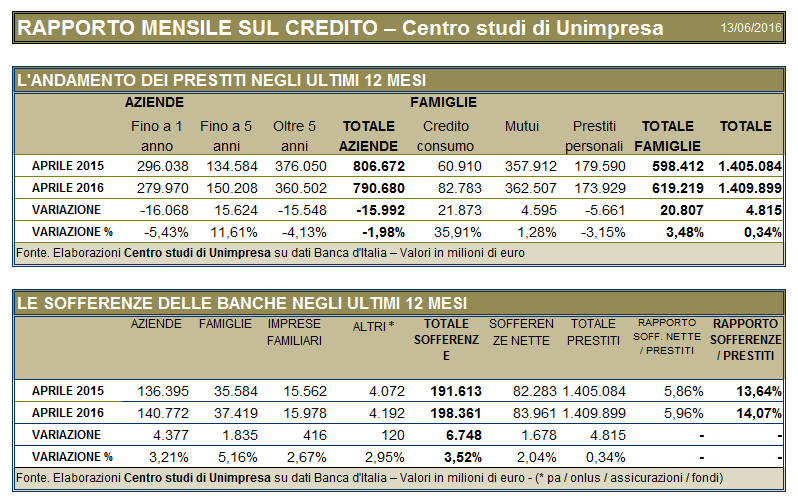

Tornano a salire le sofferenze bancarie ad aprile: in un anno le rate non pagate dei finanziamenti sono cresciute di 6,7 miliardi di euro arrivando a 198 miliardi (+2%): a pesare è soprattutto il peso delle sofferenze delle imprese, salite di 4 miliardi a 140,7 miliardi (+3%), mentre quelle relative alle famiglie ammontano a 37 miliardi e sono cresciute di quasi 2 miliardi. Le sofferenze lorde valgono 198 miliardi, mentre quelle nette sono cresciute di 1,6 miliardi (+2 miliardi) a quasi 84 miliardi. Questi i dati principali del rapporto mensile sul credito realizzato dal Centro studi di Unimpresa, secondo il quale i prestiti al settore privato sono complessivamente saliti di quasi 5 miliardi (+0,34%), dai 1.405 miliardi di aprile 2015 ai 1.409 miliardi di aprile 2016: a spingere la ripresina dei finanziamenti bancari è il credito al consumo, cresciuto di quasi 22 miliardi (+35%), e il ramo mutui casa, aumentato di oltre 4 miliardi (+1%); per le imprese, invece, si è registrata una diminuzione delle erogazioni di quasi 16 miliardi (-2%), da 806 miliardi a 790 miliardi, causata dalla discesa dei prestiti a breve di 16 miliardi e di quelli di lungo periodo di 15 miliardi, mentre i finanziamenti di medio periodo sono saliti di 15 miliardi.

Tornano a salire le sofferenze bancarie ad aprile: in un anno le rate non pagate dei finanziamenti sono cresciute di 6,7 miliardi di euro arrivando a 198 miliardi (+2%): a pesare è soprattutto il peso delle sofferenze delle imprese, salite di 4 miliardi a 140,7 miliardi (+3%), mentre quelle relative alle famiglie ammontano a 37 miliardi e sono cresciute di quasi 2 miliardi. Le sofferenze lorde valgono 198 miliardi, mentre quelle nette sono cresciute di 1,6 miliardi (+2 miliardi) a quasi 84 miliardi. Questi i dati principali del rapporto mensile sul credito realizzato dal Centro studi di Unimpresa, secondo il quale i prestiti al settore privato sono complessivamente saliti di quasi 5 miliardi (+0,34%), dai 1.405 miliardi di aprile 2015 ai 1.409 miliardi di aprile 2016: a spingere la ripresina dei finanziamenti bancari è il credito al consumo, cresciuto di quasi 22 miliardi (+35%), e il ramo mutui casa, aumentato di oltre 4 miliardi (+1%); per le imprese, invece, si è registrata una diminuzione delle erogazioni di quasi 16 miliardi (-2%), da 806 miliardi a 790 miliardi, causata dalla discesa dei prestiti a breve di 16 miliardi e di quelli di lungo periodo di 15 miliardi, mentre i finanziamenti di medio periodo sono saliti di 15 miliardi.

Secondo lo studio dell’associazione, basato su dati della Banca d’Italia, complessivamente lo stock dei finanziamenti al settore privato è lievemente cresciuto da aprile 2015 ad aprile 2016 di 4,8 miliardi (+0,34%): il totale dei prestiti è salito da 1.405,08 miliardi a 1.409,8 miliardi. Un risultato legato all’aumento delle erogazioni alle famiglie sostenute da una dinamica in forte accelerazione del credito al consumo, comparto salito di 21,8 miliardi in un anno da 60,9 miliardi a 82,7 miliardi (+35,91%): si tratta dei prestiti erogati per una finalità specifica, in particolare per l’acquisto di automobili, elettrodomestici, televisori, tablet, smartphone, computer, arredamento per la casa e viaggi. Lieve crescita anche per i mutui di 4,5 miliardi da 357,9 miliardi a 362,5 miliardi (+1,28%), mentre si registra un calo di 5,6 miliardi per i prestiti personali scesi da 179,5 miliardi a 173,9 miliardi (-3,15%). Complessivamente i finanziamenti alle famiglie sono saliti di 20,8 miliardi da 598,4 miliardi a 619,2 miliardi (+3,48%). Resta in generale negativo il quadro per le imprese che hanno visto calare i finanziamenti di 15,9 miliardi da 806,6 miliardi a 790,6 miliardi (-1,98%). Le aziende nell’ultimo anno hanno assistito alla riduzione dei finanziamenti di quasi tutti i tipi di durata. Sono calati i prestiti a breve termine (fino a 1 anno) per 16,06 miliardi (-5,43%) da 296,03 miliardi a 279,9 miliardi e quelli di lungo periodo (oltre 5 anni) di 15,5 miliardi (-4,13%) da 376,05 miliardi a 360,5 miliardi, mentre quelli di medio periodo (fino a 5 anni), in controtendenza, sono cresciuti di 15,6 miliardi (+11,61%) da 134,5 miliardi a 150,2 miliardi.

Parallelamente c’è la questione delle rate dei finanziamenti non rimborsati: in totale le sofferenze sono passate dai 191,6 miliardi di aprile 2015 ai 198,3 miliardi di aprile 2016 (+3,52%) in aumento di 6,7 miliardi; a gennaio scorso le sofferenze ammontavano a 202,05 miliardi. Nel dettaglio, la quota di crediti deteriorati che fa capo alle imprese è salita da 136,3 miliardi a 140,7 (+3,21%) in aumento di 4,3 miliardi. La fetta relativa alle famiglie è cresciuta da 35,5 miliardi a 37,4 miliardi (+5,16%) in salita di 1,8 miliardi. Per le imprese familiari c’è stato un aumento di 416 milioni da 15,5 miliardi a 15,9 miliardi (+2,67%). Le “altre” sofferenze (Pa, onlus, assicurazioni, fondi pensione) sono passate invece da 4,07 a 4,1 miliardi (+2,95%) con 120 milioni in più. Le sofferenze nette sono passate da 82,2 miliardi di aprile 2015 a 83,9 miliardi di aprile 2016 in aumento di 1,6 miliardi (+2,04%). Ad aprile 2015 le sofferenze corrispondevano al 13,64% dei prestiti bancari (1.405,8 miliardi), percentuale salita al 14,07% ad aprile scorso, quando i finanziamenti degli istituti erano passati a 1.409,8 miliardi. Rispetto alla fine del 2010 le sofferenze sono più che raddoppiate: in poco più di cinque anni, da dicembre 2010 ad aprile 2016, sono salite da 77,8 miliardi a 198,3 miliardi in salita di quasi 120 miliardi. A fine 2011 erano a 107,1 miliardi; alla fine del 2012 a 124,9 miliardi.